记者 杜萌

今日午间,市场有消息称,几家股份行收到通知,要求设立“投资基金限制线”,“行内SPV+公募投资规模不得超过总资产规模的2.5%,股份制大行是5%”。还有消息称,“要取消利率债基、信用债基的免税制度,压降基金投资规模”。

国信证券金融团队今日下午表示,“问了几家股份行表示暂时未收到类似通知,特别是类似大行/股份行2.5%/5.0%的投基限制线。不过关于基金避税要求取消,类似机构佣金下调,在当前财政吃紧大背景下,方向确定性较强。”

界面新闻记者采访多家公募了解到,国家审计署进行的审计工作已经基本告一段落,但关于“取消利率债基、信用债基的免税制度”尚未听说。

今年以来,随着债市的走牛,债券基金的数量和规模屡创新高,在公募基金资产净值的占比也越来越高。

中基协数据显示,截至6月底,债券基金数量为2490只,净值为6.89万亿元,公募基金资产净值为31.08万亿元,占比为22.17%。而在2023年底,债券基金的数量仅为2306只,净值为5.31万亿元,公募基金资产净值为27.6万亿元,占比为19.24%。

记者了解到,之所以被提及取消税收优惠,是因为机构资金(尤其是银行自营资金),可以通过购买公募基金进行合理避税。

根据财政部相关文件,财税〔2004〕78号文规定:自2004年1月1日起,对证券投资基金(包括封闭式基金、开放式基金)管理人运用基金买卖股票、债券的差价收入,免征营业税和企业所得税。对投资者从证券投资基金分配中取得的收入,暂不征收企业所得税。

2016年财税〔2016〕36号文规定,证券投资基金(封闭式证券投资基金,开放式证券投资基金)管理人运用基金买卖股票、债券暂免征收增值税。

“这就是说,机构投资者可以获得增值税和所得税的双重优惠,这种优势主要是当年响应'超常规发展机构投资者'的要求,本质是财政给予基金补贴,像银行理财就没有税收政策优势,这导致机构对理财买的很少。”国信证券金融团队分析称,2020年后一直有传言要取消避税政策优惠,所以这次取消信用债基免税政策的可能性较大。

对银行来说,银行如果直接投资政策性银行债以及其他信用债券,收益需缴纳6%增值税以及25%企业所得税,收益税负超30%;另一方面,同样属于政策免税的国债、地方政府债,其收益却远低于公募基金,由此,公募基金避税优势凸显,银行借道公募基金,享受“免税”带来的福利,从而增厚利润。

如果税收优惠政策取消后,会对机构资金、公募行业分别有什么影响?

国信证券金融团队表示,取消利率债基和信用债基的免税优惠后,对债基尤其是定制债基是很大的利空,机构资金可能会转向其他同质化的产品。例如超短债、债券指数型基金等同样收益较为稳健、资金灵活度高的产品。

“以后机构销售可能就要拓展一些非银机构客户,如理财子、财务公司、保险资管、家族办公室等。”一家公募渠道销售部人士告诉界面新闻记者。

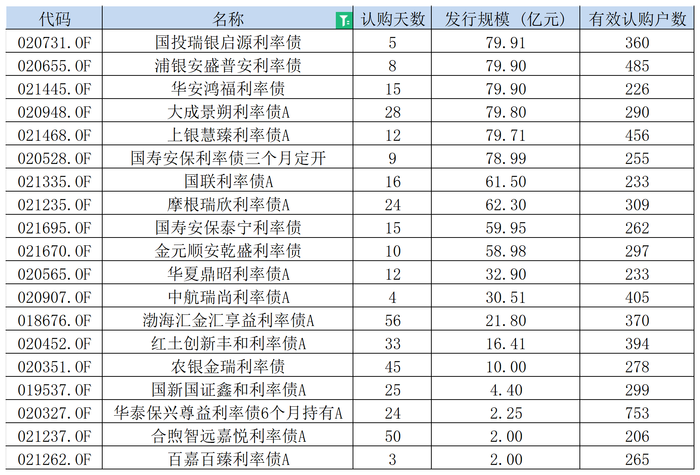

Wind数据显示,截至8月15日,今年共有15只利率债基金成立,3只信用债基金成立。其中,国投瑞银启源、浦银安盛普安、华安鸿福、大成景朔等多只利率债募集规模逼近80亿元的募集限额。从认购天数来看,多只利率债基金的认购日期不足10天。

“今年以来确实有很多机构资金找过来,要求定制一些利率债基金。基金发行的档期也是跟着机构资金的安排来,一般资金到位了就会提前结束募集。”某公募市场部人士表示。

近期,关于债券基金的“小作文”较多,有消息称“监管暂缓审批债券基金”,对此前海开源基金经理章俊表示,暂缓审批可以一定程度控制债券市场的短期资金流入,但很难改变债券市场本身运行的规律,就算没有新发基金还有非常多的存量基金可以申购,因此这块只能反映监管层担心市场短期过热做的一些预先防御措施,目标是希望市场能够稳定发展,而不是大起大落。

还没有评论,来说两句吧...